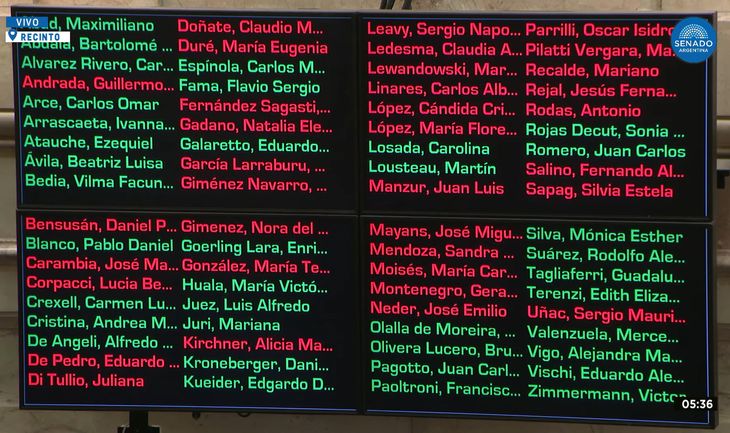

El triunfo del oficialismo para lograr la aprobación en general del paquete fiscal fue de 37 votos a favor y 35 votos en contra. Acto seguido, la Cámara alta inició el debate en particular de los capítulos y artículos de la iniciativa.

Continúa el debate del paquete fiscal en la Cámara alta con la votación en particular del proyecto. El momento más relevante de la noche ocurrió cerca de las 23 del miércoles, cuando el Senado aprobó la Ley Bases con el voto de la vicepresidenta Victoria Villarruel, que debió pronunciarse tras haberse registrado un empate.

Vuelve el impuesto a las Ganancias para los trabajadores

El título V de la ley restablece la cuarta categoría del impuesto a las Ganancias, el gravamen a los ingresos de los trabajadores en relacion de dependencia, el cual fue eliminado en 2023 por el entonces ministro Sergio Massa.

La propuesta impulsada, el nuevo mínimo no imponible a partir de $ 1,8 millones brutos para solteros y $ 2.340.000 para casados con 2 hijos. Este mínimo, sin embargo, difiere del primer proyecto original, que estaba en el orden de $ 1,2 millones.

La alícuota mínima es del 5% sobre la ganancia neta y se incrementa hasta el 35% de acuerdo al nivel de ingresos. También elimina algunas exenciones, como el diferencial para trabajadores de la región patagónica y las horas extra, pero considera el pago del aguinaldo. Prevé una actualización de las escalas a partir del 2025.

Bienes personales

El tercer título del paquete fiscal establece un cambio en el impuesto a los bienes personales, que grava la posesión de propiedades en el país y en el exterior. Con la nueva norma, se aumenta de $27 millones a $100 millones el piso a partir del cual una persona será alcanzada por el tributo y modificando las alícuotas.

Otra modificación importante de bienes personales tiene que ver con la baja de las alícuotas: la iniciativa aprobada en Diputados establece alícuotas progresivas que van del 0,5% a 1,5%, mientras que en la actualidad el tope máximo es de 1,75%.

Además, se eliminan las diferencias entre bienes locales y bienes en el exterior, que actualmente pagan una alícuota del 2,25%.

El texto de la nueva ley también establece beneficios para los contribuyentes cumplidores, que obtendrán una reducción de 0,5% según la alícuota que paguen (es decir que, si les corresponde pagar 1,5% de impuestos, pasarían a pagar 1%).

En tanto, quienes decidan pagar 5 años del impuesto por adelantado pagarán una alícuota especial de 0,45% por año.

Blanqueo de capitales

El segundo título lleva el nombre Régimen de Regularización de Activos y contempla un blanqueo dirigido a aquellos contribuyentes que no tienen sus activos declarados en el país.

Con la nueva ley, las personas que realicen el blanqueo de hasta u$s100 mil no tendrán que pagar ninguna penalización por los bienes no declarados, mientras que quienes superen esa cifra pagarán, en una primera etapa (hasta el 30 de septiembre) una alícuota del 5% sobre el excedente declarado.

En una segunda etapa, desde octubre a diciembre de 2024, se establece una alícuota del 10%, y en un tercer tramo, de enero a marzo de 2025, el gravamen por los bienes no declarados será del 15%.

Nueva moratoria impositiva

El proyecto de ley también incorpora el denominado Régimen de Regularización Excepcional de Obligaciones Tributarias, Aduaneras y de Seguridad Social Disposiciones Generales. Se trata de una moratoria dirigida a contribuyentes para regularizar deudas vencidas al 31 de marzo del 2024, quienes tendrán la posibilidad de regularizar su situación a través del pago al contado o en cuotas.

El proyecto establece que quienes ingresen dentro de los primeros 30 días de sancionada la ley tendrán una condonación del 70% de los intereses resarcitorios y punitorios. Esa exención va bajando a medida que se amplían los plazos de ingreso a la moratoria.

Modificaciones en el monotributo social y otros beneficios incluidos en la ley

Otro aspecto clave de la ley tiene que ver con la eliminación del impuesto que grava las transferencias de inmuebles, que hoy asciende al 1,5% del precio de venta.

También contempla modificaciones en el monotributo, con actualizaciones en los máximos de facturación que asciende a $68 millones anuales (actualmente el máximo son $16 millones anuales) y nuevas alícuotas que ascenderían de acuerdo a las categorías (la más alta será de $ 375 mil mensuales).

Dentro de los ejes, se evalúa la eliminación del monotributo social. Esta categoría buscaba promover la formalización de los sectores de menores ingresos, al permitirles pagar un costo mínimo de $3.200. De eliminarse, tendrían que abonar sumas superiores a los $ 26.000.

Otro de los puntos que se modificaría en relación al anterior proyecto, es que el límite de los alquileres para las categorías más bajas suba de $ 87.500 al mes a $ 125.000, dado que se adapta a los costos que mantienen hoy en día las locaciones.

El escrito establece que las categorías del monotributo vayan de $ 6.450.000 a $ 68 millones, en relación a la facturación anual. Mientras que el importe a pagar por alquileres y servicios sería de $ 26.600 a $ 867.084,75.

Por otra parte, no se establecerán límites para las categorías más altas según la actividad realizada por el contribuyente. Es decir que los alquileres, por ejemplo, podrán inscribirse en categorías I, J o K.

Además, el proyecto propone eliminar los tratamientos diferenciales, como la exención impositiva tanto a aquellos que estén asociados a cooperativas de trabajo o a los pequeños contribuyentes.

[

,

,